яРПЮМХЖЮ: 22/74

Быстрый рост суммы собранной на рынке страховой премии при одновременном снижении среднего уровня убыточности страховых операций имел следствием заметное увеличение технического результата страховых операций (разности между суммами страховых взносов и выплаченных страховых возмещении) по рынку в целом и по отраслям страхования.

Резкий рост объема страховой премии и страховых выплат, безусловно, является главным итогом развития страхового рынка России в истекшем году. С учетом инфляционного фактора (уровень инфляции принимается равным индексу роста потребительских цен, который в 1999г. составил, согласно официальным данным, 136,5%) сбор страховой премии в сопоставимых ценах вырос по сравнению с предыдущим годом на 92,6%, значительно опережая динамику основных макроэкономических показателей.

В валютном эквиваленте совокупный сбор страховой премии в 1999г. сократился на 9% по сравнению с предыдущим годом при снижении среднегодового курса рубля по отношению к доллару США более чем в 2,5 раза.

Представляется, что основными факторами, лежащими в основе роста объема страховой премии, являются:

∙ оживление экономики, опережающий рост импортозамещающих производств;

∙ увеличение объема оборотных средств предприятий, а соответственно и платежеспособного спроса на страховые услуги со стороны хозяйствующих субъектов;

∙ номинирование значительного числа рисков в валютном эквиваленте с соответствующим ростом страховых сумм и страховых взносов;

∙ расширение практики зарплатного страхования и использования других псевдостраховых схем оптимизации налогообложения.

Общие выплаты российских страховщиков в 2002 г. составили 231.6 млрд руб., что превышает аналогичный показатель предыдущего года на 27%. По добровольному страхованию выплачено 172.5 млрд руб. возмещения (74.5% от общей суммы выплат). Выплаты по страхованию жизни составили 136.2 млрд руб. (58.8%), по страхованию иному, чем страхование жизни, - 36.3 млрд руб. (15.7%). При этом выплаты по страхованию от несчастных случаев и болезней и по ДМС равнялись 19.8 млрд руб. (8.6%), по страхованию имущества - 14.7 млрд руб. (6.3%), по страхованию ответственности - 1.8 млрд руб. (0.8%). По обязательному страхованию (кроме ОМС) страховщики России выплатили 2.1 млрд руб. возмещения (0.9%), по ОМС - 57 млрд руб. (24.6%).

Если сравнивать темпы роста выплат в 2002 и 2001 гг., то они - как и темпы роста премии - существенно разнятся в добровольном страховании жизни. Так, выплаты, произведенные в 2001 г., превышали аналогичный показатель 2000 г. на 44.8 процента. Между тем объем выплат по страхованию жизни в 2002 г. оказался больше аналогичного показателя 2001 г. на 12.2 процента. Прирост выплат по страхованию от несчастных случаев, болезней и по ДМС в 2002 г. составил 47.5% (против 55.3% годом ранее); по страхованию имущества - 70.8% (3.8% годом ранее), по страхованию ответственности - 88.8% (64.5%). В целом выплаты по добровольному страхованию в 2002 г. превысили аналогичный прошлогодний показатель на 19.5 процента. Значительно изменилась динамика выплат в обязательном страховании (кроме ОМС) - с роста в 30.7% в 2001 г. до роста в 16.7% в 2002 году. В ОМС, напротив, темпы роста объема выплат увеличились с 33% в 2001 г. до 57.5% в 2002г.

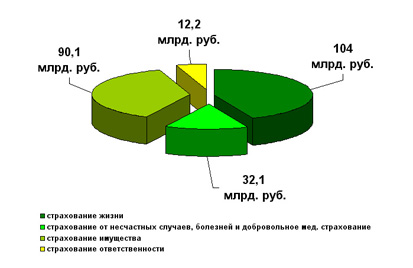

Рисунок 7. Структура страховой премии по добровольным видам страхования за 2002 г.

Рисунок 8. Структура страховых выплат по добровольным видам страхования за 2002 г.

Основные лидеры по объемам поступлений - Промышленно-страховая компания (ПСК), "АльфаСтрахование", "РОСНО" - подтверждают эти выводы. Доля сборов от этого вида страхования в портфеле компании ПСК снизилась до 80% (по итогам 2001 г. - 95,7% ) и тенденция сохранится в будущем. В свою очередь, компания "РОСНО" по итогам девяти месяцев 2002 г. снизила долю страхования жизни до 50% (в 2001 г. - 75% ), собрав 10,5 млрд руб. взносов.

пЕТЕПЮР НОСАКХЙНБЮМ: 11/03/2009